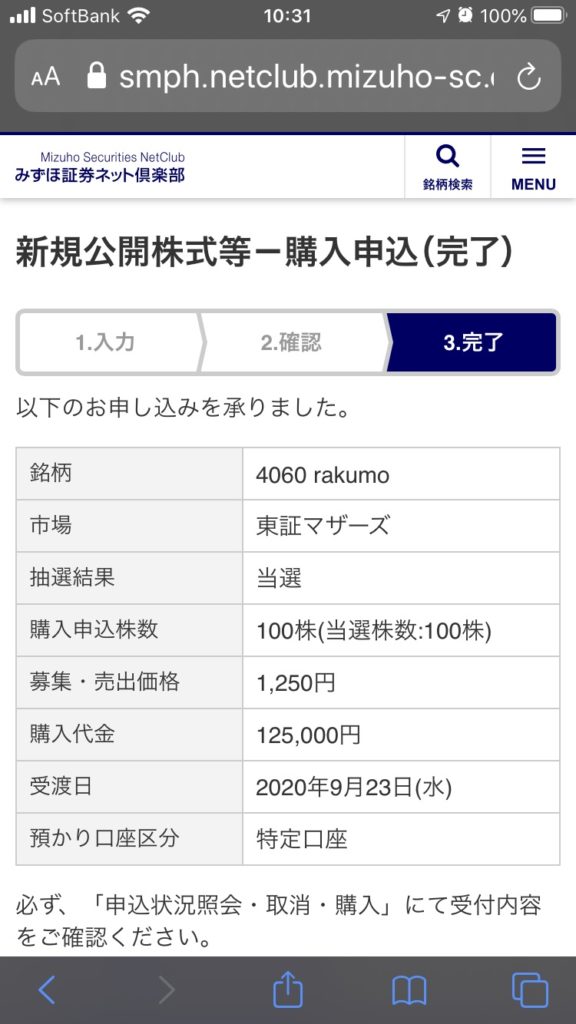

2020年12月度は、合計で26社の新規上場があり、以前私はみずほ証券でrakumoのIPO当選で20万円ほど利益が出ました。

その当時よりもたくさんの証券会社を利用して、この12月は26社も上場していたので、これだけ申し込めば一つくらいは当選するだろうと。

そう思っていました。

しかし結果は全敗……

12月の結果はみずほ証券でバルミューダの補欠当選が1回あっただけで、それも落選したので実際の当選はゼロと言う結果に終わりました(>_<)

一度当選したからといて、そう簡単に当たるわけがない。

この事実を目の当たりにし、少々浮かれていた自分に気づきました。

- 野村証券→全敗

- みずほ証券→全敗(補欠当選→落選1件あり)

- SBI証券→全敗

- 松井証券→全敗

- マネックス証券→全敗

- 岡三オンライン証券→全敗

- 岩井コスモ証券→全敗

- SMBC日興証券→全敗

- 大和証券→全敗

- 楽天証券→全敗

落選

落選 落選

落選 落選 落選

落選! 落選! 落選! 落選!

もう、やる気なくしますよww

証券会社にログインして、お知らせを見るたびに落選の文字ばかりなので、ある意味鬱になりました。

一度rakumoで当たったので、もう少し簡単に当選するものだと思っていましたが、IPOの当選はやはり相当確率が低いようです。

そして今回本気でIPOの当選を目指そうと思った中で、いくつかわかったことがありました。

SBI証券は資金力があれば当選しやすい※ただし数千万~数億円の資産がある人に限る

SBI証券のIPOは当選報告者も多く、私も1回くらいは当選するだろうと思っていました。

でも実際は当選回数はゼロ。それのに同じSBI証券会社で複数回当選している人もいる。

はっきり言っておかしいと思ったんですよね。

自分は全部外れているのに、なんでSBI証券でひと月で複数回も当選している人がいるのか?と。

理由は単純明快でした。

応募している株数が全然違う。

当選者は株数を隠して公開していましたが、株の位置でおおよそ申し込んだ株数の目安は付きます。

自分は100株単位でしか申し込んでいませんでしたが、とある当選者はおそらく10,000株以上購入しています。

SBI証券では申し込み時の上限が設けられていないので、100株と10,000株では、後者の方が100倍当選しやすくなります。

SBI証券で当選〇〇回!!と書いてある人と同じ当選実績を残すには、おそらく数千万~数億円の資金が無いと難しいでしょう。

SBI証券のIPO申し込みに関しては、資金力がある人が優遇されています。

この仕様が続く限り、少ない資金の方はそう簡単に当選はしないので、ひたすらIPOポイントを貯めるだけになりそうですね。

楽天証券の抽選倍率を見てみると、やはり数百倍~数千倍が多い

IPOの申し込みは、ほとんどの証券会社では当選倍率が公開されていません。

その点、楽天証券では抽選番号が公開され、さらに結果発表時に当選倍率まで発表されるので、ほかの証券会社でもおおよその目安になります。

- 「MITホールディングス(4016)」1,156倍

- 「アララ(4015)」397倍

- 「ジオコード(7357)」303倍

- 「ブレイド(4165)」43倍

- 「いつも(7694)」806倍」

- 「ENECHANGE(4169)」1,528倍

- 「交換できるくん(7695)」443倍

- 「東京通信(7359)」994倍

- 「グローバルインフォメーション(4171)」680倍

- 「東和ハイシステム(4172)」1,150倍

ほとんどが数百倍~1,000倍を超える倍率でした。

唯一ブレイドだけ43倍でしたが、これは楽天証券での配分数が比較的多く、今回のIPOの中では一番当選の可能性があった銘柄でしょう。

それでも当選確率は2.32%です。

ちなみに2020年のIPOの中で、唯一10倍を超える上昇率のテンバガーを達成し、当選した人に200万円を超える利益をたたき出した、ヘッドウォータースの当選倍率は、なんと4,857倍でした。

楽天証券では年間30回ほどIPOに申し込みできるので、このヘッドウォータースクラスの倍率のIPOに当選するには、およそ161年もの間、1回も欠かさず申し込み続けて、ようやく1回当たるかも?と言う計算になります。

はっきり言ってミリオンゴッドの「GOD」を引く方がはるかに現実的ですww

300倍でも10年に1回当たるかどうかなので、やはりミリオンゴッドの「GOD」の方が引くのは簡単でしょうww

公募割れの可能性が高いIPOには申し込まない

コロナ後のIPOで上昇の記録をストップさせた雪国まいたけや、ローランドと言ったイグジット案件のIPO銘柄は、IPOの初値を予想するサイトでもD

級評価だったので、こういった銘柄にはそもそも応募しませんでした。

ローランドに関しては楽天証券にログインするときに、広告が出ていたので、これは申し込まない方がいいなと判断しました。

IPOの申し込みを促す広告が出ている→それだけ不人気で余っているIPOだということ

決してその企業が悪いというわけではなく、あくまで公募価格を上回るか下回るのかで判断しているため、わざわざ下回る可能性の高い銘柄に資金を費やすのは無駄だと思ったからです。

実際この二つの銘柄は、事前予想通りやはり公募割れとなってしまったので、申し込まなくて正解でした。

IPOは当選しにくいが、当たればそれ相応のメリットがある

世の中には儲け話なんてそうそうないと思います。

しかしこのIPOに関しては、ある程度資金力があればローリスクハイリターンが期待できる投資だと思っています。

過去に一度IPOに当選したときは、およそ20万円の利益がありました。

このrakumoですが、楽天証券では795倍の倍率でした。

申し込む際に数十万円、そして複数の証券会社を掛け持ちするのであれば、最低でも数百万円の元手が必要となるため、誰もが簡単にできる投資法ではありません。

そして証券会社によっては、資金力が多い人の方が当選に有利になる仕様となっているため、たとえ余裕資金が数百万円あったとしても、数千万円~数億円の資金を持っている人も大勢いる環境の中では、数年間当選しないということも普通にありえます。

多くの資金を貯めることと、何よりも続けることが大事

しかし可能性はゼロではありません。

私はIPOの当選よりも、さらに当選確率の低いナンバーズ4のストレートにも、過去一度だけ当選したことがあります。

このように期待値の低い宝くじでも、買い続ければいずれ当選する可能性があります。

IPOも同じです。最初は「落選」「落選」「落選」と言う文字ばかりで、モチベーションが下がるのは事実でしょうが、買い続ければ必ず当たる機会は訪れます。

私は初めてから3か月程度で初めて当選する機会がありましたが、何年も当選していない人は世の中大勢います。

IPOに当選するためには、余裕資金を増やすことと、とにかく買い続けること。

この二つをずっと守ってチャレンジすれば、いずれは「当選」と言う結果に結びつくでしょう。